牛さん、熊さんは「ファンド」で付き合おう!

「ブル・ベア」ファンドは、一時的なリスクヘッジにも使えるうえ、2倍・3倍のレバレッジで大きな値動きを利用した短期的な勝負にもオススメです。

あれ?ゆっくり無理なく長期投資をお勧めする初心者に優しいOne Tap BUYらしくない商品と思われているかもしれません。

「2倍、3倍動くということは、市況の予想がはずれてしまえば、その勢いで損をするはずだからファンドを買った金額以上に損をするんじゃない? 追加でお金を請求されちゃうんじゃないの?」と疑問に思われる方も少なからずいらっしゃるのではないでしょうか。

結論!

「ブル・ベア」ファンドの価格が株価指数の2倍・3倍とダイナミックに動いても、投資した金額を超えて損をする、追加金を取られることは絶対にありません。

株式関連商品でレバレッジの利いた商品としては、「信用取引」や「先物取引」があります。

信用取引は、お金などを借りて投資を行います。

例えば、10万円の手持ち資金をもとに20万円を借りて合計30万円分の株を買うことができます。

その後、株価が半分になってしまえば保有する株式の評価額は15万円になりますから、借りた20万円を返すために、追加で5万円を足さなければなりません。これが、手持ち資金を超えての損失になります。先物取引でも10万円の元手で200万円分の投資ができたりしますので、手持ち資金の持ち出しが起こります。

一方、ETFなどファンド(投資信託)では、そういったことは起こりません。

ファンドは、金融機関である運用会社が運用しています。株価指数の2倍・3倍の値動きを実現するために、ファンド資産の範囲で先物取引などを使って運用成果をコントロールしています。

仮に、もし、株価指数が大きく継続的に上がり続けると、ベア型ファンドは価格が下がり続け、大きな損失となります。

しかし、投資信託はファンドの財産(信託財産)を超えた損失を被る運用はできない(投資家に請求できない)ため、基準価額はどんなに下がっても0円であり、その時点で運用が停止されます。

実際には、0円になるもっと前に運用停止の措置が採られるかもしれません。

また、ETFは、株式市場で売買されて市場価格がついていますが、その価格にしても0円以下の概念がありません。

このようなことから、ETFの投資家はそのファンドを購入した金額以上の損失を被ることなく、かつ、運用方針どおり2倍、3倍の運用成果を享受することができるのです。

厳重に損失の管理をしながら、レバレッジをかけたい時に最適な素晴らしい商品です。

そういった性質も踏まえていただけば、短期的な値動きを予想して投資する楽しさ(財産形成目的というより、値動きの勉強になったり、ワクワクしたり…の楽しさ)のために、また、ヘッジ手段としても安心してご利用いただけるものと思います。

とはいえ、気持ち的にも期間的にも余裕を持つべき投資スタンスは普通の株式と同じですから、必ず余裕資金で投資を行ってくださいネ。

金融商品取引業者 株式会社One Tap BUY(ワンタップバイ)

関東財務局長(金商)第2883号

加入協会:日本証券業協会

証券取引は、株価(価格)の変動等、為替相場の変動等、または発行者等の信用状況の悪化や、その国の政治的・経済的・社会的な環境の変化のために元本損失が生じることがあります。

お取引にあたっては、「契約締結前交付書面」等を必ずご覧いただき、「リスク・手数料相当額等(https://www.onetapbuy.co.jp/cost.html)」について内容を十分ご理解のうえ、ご自身の判断と責任によりお取引ください。

牛さん、熊さんとの付き合い方

株式市場では、牛(ブル)は「株価上昇」の、また、ベア(熊)は「株価下落」のシンボルです。

そこから、株価が上がると収益が上がるファンドを「ブル型ファンド」、株価が下がると収益が上がるファンドを「ベア型ファンド」と呼びます。

ブル型もベア型も、株価指数の2倍、3倍…と倍数で連動するものが主流です。例えば、日経平均が3%動けば、2倍なら6%、3倍なら9%ファンドが動くことになります。この倍率がかかることを「レバレッジ」といいます。

市況が上がるか下がるか予想を立てて、積極的にその予想に基づく収益を取りに行くスペキュレーションとしても使えるほか、保有する株式資産をマーケットリスクから守るためのヘッジとしても使える「ブル・ベア」ファンドですが、

■参考:取引所にいる牛と熊(ブルとベア)って知ってる?

http://onetapbuy.hatenablog.com/entry/2017/12/06/152241

一つ注意点があります。

それは、「長期投資には向かない」ということです。

株式を無理なくゆっくり、長期投資をお勧めしているOne Tap BUYには珍しく。

というもの、ポイントとして、「ブル・ベア」ファンドが目指す投資成果「2倍連動、3倍連動」「2倍逆連動、3倍逆連動」は、毎日、毎日、「前日比で計算」される点です。

計算で説明すれば、こんな感じです…

前日の日経平均終値が20,000円でした(同じ日のブル2倍、ベア3倍も20,000円としましょう)。本日、5%値上がりして21,000円となりました。

ブル2倍ファンド= 20,000×5%×2倍=2,000円値上がりする→ 22,000円になる。

ベア3倍ファンド= 20,000×5%×3倍=3,000円値下がりする→ 17,000円になる。

ここまでは特に問題ありません。

翌日、日経平均が20,000円に戻りました。21,000円→20,000円なので4.8%(1,000円÷21,000円)値下がりです。

ブル2倍ファンド= 22,000×4.8%×2倍=2,112円値下がりする→ 19,888円になる。

ベア3倍ファンド= 17,000×4.8%×3倍=2,448円値上がりする→ 19,448円になる。

2日間かけて日経平均が元の20,000円に戻りましたが、ファンドはどちらも20,000円に戻り切れませんでした。前日比ではきっちり日経平均の騰落率の2倍・3倍を実現しますが、それぞれの投資家が「自分が買った時」を起点にすると、日経平均が戻ったのにファンドの価格は戻らないことになります。

この現象は、倍率が高くなるほど、また、保有期間が長くなるほど影響が大きくなります。仮に日経平均が20,000円→22,000円→20,000円→22,000円→を繰り返したとします。この期間に、「ブル・ベア」ファンドを10日間持った場合の計算結果をグラフにするとこうなります。

実際はもっとランダムに波行し、市場も1日5%レベルで動くこともそんなにあることではないので、説明のために大げさな表現とはなりましたが、このような特徴があることを覚えておいていただければと思います。

そもそもの商品設計が数年、数ヵ月などの長期投資に向くものではなく、一時的なリスクヘッジの手段や、レバレッジによる値動きの大きさを利用した、短期での売買を目指した投資にはオススメです。

次の回は、逆に、なぜOne Tap BUYがブル・ベアETFをご提供するのか、意外な安全弁について解説します。

金融商品取引業者 株式会社One Tap BUY(ワンタップバイ)

関東財務局長(金商)第2883号

加入協会:日本証券業協会

証券取引は、株価(価格)の変動等、為替相場の変動等、または発行者等の信用状況の悪化や、その国の政治的・経済的・社会的な環境の変化のために元本損失が生じることがあります。

お取引にあたっては、「契約締結前交付書面」等を必ずご覧いただき、「リスク・手数料相当額等(https://www.onetapbuy.co.jp/cost.html)」について内容を十分ご理解のうえ、ご自身の判断と責任によりお取引ください。

取引所にいる牛と熊(ブルとベア)って知ってる?

ニューヨーク証券取引所の前に、Charging Bull(突撃する牛)と呼ばれる大きな牛のブロンズ像があります。

Charging Bull・チャージングブル(wikipediaへリンク)

牛は、角を下から上へ向かって突き上げる攻撃姿勢から「株価上昇」のシンボル、また、逆に、たくましい腕を上から下へ向かって振り下ろす熊(Bear)は「株価下落」のシンボルです。

そこから、株価が上がると収益が上がるファンドを「ブル型ファンド」、株価が下がると収益が上がるファンドを「ベア型ファンド」と呼びます。

【ブル型ファンド とは】

例えば日経平均株価などの株価指数が1%上がった時にそのファンドは2%上がる(2倍)、3%上がる(3倍)など、レバレッジ(*)がかかっています。日経平均が上がった割合と同じだけ上がるもの(つまり1倍)は、ブル型ファンドとはいわず、「インデックスファンド」といいます。

(*)少ない自己資本で大きな資本を動かすこと

【ベア型ファンド とは】

ブル型ファンドの逆で、日経平均株価が下がったらファンドは値上がりするものです。ブル型と同じく2倍、3倍…とあります。面白いことに、1倍(単純な逆連動)でも「ベア型」と呼ばれます(逆インデックスファンドではアリマセン!)。おそらく、ファンドの運用がデリバティブ(金融派生商品)をもって行われているからでしょうね。

ブル型にせよベア型にせよ、市況(インデックス)が見込みと反対に動くと、当然損失となります。

つまり、ブル型ファンドは市場が下がると損失、ベア型ファンドは市場が上がると損失です。

* * * *

さて、One Tap BUYでは、ブル型、ベア型ファンドとして次の4つのランナップを提供しています。

【日本株アプリで取引】

日経レバETF(1570)/ 日経平均レバレッジ・インデックス連動型上場投信

(2)日本株のベア型: 日経平均株価の動きの逆に(1倍)動く

日経インバETF(1571)/ 日経平均インバース・インデックス連動型上場投信

【米国株アプリで取引】

(3)米国株のブル型: S&P500(株価指数)の動きの3倍動く

DIREXION S&P500 3X(SPXL)

(4)米国株のベア型: S&P500(株価指数)の動きの3倍逆に動く

DIREXION S&P500 -3X(SPXS)

『日経平均株価』は、ニュース等でよく耳にする日本株式市場でもっとも有名な株価指数ですが、「東京証券取引所に上場する代表的な225銘柄」を日本経済新聞社が選んで指数化したものです。

また、米国株の『S&P500』は、ニューヨークダウほど有名ではありませんが、世界的に有名なスタンダード&プアーズが算出する米国株式市場の動きを表す指数です。ニューヨークダウを構成しているのは30銘柄ですが、S&P500はその名の通り500銘柄なので範囲が広く、より全体を表しているとして機関投資家などのプロはこちらの指数を使います。

さて、これらのファンドの使い方として、株式市場(株価指数)が買った時よりも上がるだろうと予想するならば『ブル型』を買い、下がるだろうと予想するならば『ベア型』を買えばよいというシンプルなものです。

先物やオプションなどのデリバティブとは違いますので、特にいつの日経平均を予想するとかいつまでに上がらなければならないといった縛りはありません。とにかく、ファンドを買った後に予想通りになれば収益が出ているはずのファンドです。

極端な話、買った時から30分後であっても、取引コストをカバーするほど予想の方向に動いていれば収益が出ますし、見込みが違ってしまった場合、いつまでも予想の方向に帰ってくるのを待つことは可能です(それが得策かどうかは別として)。

* * * *

予想に基づく売買を「スペキュレーション」と呼びます(カッコイ~♪)。

「株価が3%動くときに3万円儲けたい」と思えば、倍率がかかっていないもの(インデックスファンド)への投資であれば100万円が必要です(100万円×3%=3万円)。そこで、2倍のレバレッジがかかるもので投資すれば、手元資金50万円で3万円の収益を得ることができます(50万円×2倍×3%=3万円)(*)。

手持ち資金を効率的に活用する手段となります。

(*)売買におけるスプレッドは考慮していません。

また、保有資産を守るための「ヘッジ」という使い方もできます。ヘッジとは、投資に関するリスクを低減することです。

例えば、アマゾン株を30万円分、P&Gを30万円分持っていたとします。アマゾンは成長性が楽しみですし、P&Gは配当が楽しみなので、どちらも長期に持っていたいと考えるとします。

けれども、市場全体がずっと上がってきていて、少し下がり始め、もしかしたら、目先的に大きく調整(下落)するかもしれない…と考えました。

市場全体が下がるときは、大抵の場合、優良銘柄でもやはり一時的に影響を受けます(マーケットリスクといいます)。

そこで、アマゾンとP&Gで合計60万円持っているので、「3倍のベア型ファンドを20万円分(60万円÷3(倍))」買っておきましょう。これで60万円分の保有株が市場全体の影響で値下がりしても、ベア型ファンドの方が逆に値上がりするので、マーケットリスクをヘッジすることになります。

何らかの固有の理由で、保有しているアマゾンやP&Gの株がS&P500以上に下落すると、完全なリスク回避にはなりませんが、少なくとも、市場全体の動きとして下がる分だけはカバーできることになります。

なお、リスクヘッジの目的の場合はベア型ファンドを買いすぎないように注意してください。

いずれ来ると思っていた調整(下落)局面が来ることなく、市況が上がり続けると、買いすぎた分は余分に損失になりますので。

倍率と保有状況をみてどれだけ買うか計算しますが、ヘッジの範囲も全部でなく、「半分くらい、3分の1くらい、ヘッジしておこうかな?」という戦略もOKです。

計算は、だいたい、こんな感じで・・・

■トヨタ株を10万円分持っていたとします。

ヘッジに使う =

1倍ベア →10万円ヘッジする=10万円分ファンドを買う (10万円÷1倍×1)

1倍ベア →5万円ヘッジする= 5万円分ファンドを買う (10万円÷1倍×0.5)

2倍ベア →10万円ヘッジする= 5万円分ファンドを買う (10万円÷2倍×1)

2倍ベア →5万円ヘッジする= 2.5万円分ファンドを買う (10万円÷2倍×0.5)

そういえば、「ブルとベアの倍率を合わせて、両方買っていいですか?」と時々質問されます。

つまり、ブル3倍を3万円、ベア3倍を3万円同時に買う…ということですね。

理屈の上では、一方が上がる時に別の一方は下がるので、常にプラス・マイナスがほぼゼロになるかと思います。

もちろん、市場の需給関係などでずれることはありますが。

相場感として、一定の方向にしばらく進むのではあまり意味がありませんが、ある程度大き目の上下変動があると考えるのであれば、同時に買って利益が出た方を先に売る(市況が上がろうが、下がろうが、どちらかは上がるので)。次に相場が揺り戻してもう一方が利益になるのを待って売る… 両方で利益が出ました!というシナリオもありそうで、面白い考え方だな・・と思います。

金融商品取引業者 株式会社One Tap BUY(ワンタップバイ)

関東財務局長(金商)第2883号

加入協会:日本証券業協会

証券取引は、株価(価格)の変動等、為替相場の変動等、または発行者等の信用状況の悪化や、その国の政治的・経済的・社会的な環境の変化のために元本損失が生じることがあります。

お取引にあたっては、「契約締結前交付書面」等を必ずご覧いただき、「リスク・手数料相当額等(https://www.onetapbuy.co.jp/cost.html)」について内容を十分ご理解のうえ、ご自身の判断と責任によりお取引ください。

ETFの買い方・売り方

「株のように自由に売り買いできる投資信託」がETF・・・と説明しました。では、どこで取引できるのでしょうか?

証券会社を通じて、取引所に注文を出します。まったく株の取引と同じです。

インターネット証券でも対面型の証券会社でもいいので、口座を開きます。インターネット証券であれば、株式取引のページから株式と同じように注文を入れます。

一般の株式同様に4桁の銘柄コードもそれぞれのETFに付与されています。銘柄を指定して、売り・買いの別、指値(さしね)か成行(なりゆき)か、指値ならばいくらで注文するのかなどを入力します。また、ETFも信用取引(借金して株を買うサービス)ができるところも、一般の株式とまったく同じです。

そこで、ETFの「値段」に関する注意点があります。

まず、ETFには2つの値段があります。一つは「基準価額」、もう一つは「取引価格(流通価格)」です。

ETFは、一定の「お金の集まり」をプロが運用する金融商品(ファンド)であると前回説明しました。運用するということは、そのお金で株式などを買って持っている(組入れている)ことを意味します。

ファンドに入っている株式等の価値(時価)を表すのが「基準価額」です。そのファンドの投資対象となっているモノが上がるか下がるかで変わってきます。

一方、「取引価格」はそのファンドがいくらで取引されているかを表す値段です。そのファンドを高くても買う人が多ければ値上がりしますし、安くても売る人が多ければ下落します。需給(買いたい人・売りたい人の意思)で決まるところが株式と同じです。

「取引価格」はそのファンドの需給で決まる。

「基準価額」はそのファンドの組入れ内容によって決まる。

このように、この二つの値段は、まったく関係のない決まり方をしています。

そこで、もう一歩踏み込んで、考えます。

ETFはインデックスファンドなので、インデックス(日経平均株価やニューヨークダウなどの株価指数)に連動することを目指してプロが運用します。それを前提に考えてみてください。

「日経平均に連動するファンド」を日経平均よりも高い値段で買いたい人、安い値段で売りたい人がいるでしょうか? 日経平均と同じ動きをするファンドなら、やっぱり、「日経平均と同じくらいの値段で買いたい」人が多いはずなので、基本的には、「基準価額」の動きと「取引価格」の動きは同じようになります。

もちろん、実際には「日経平均より高くても買いたい」「日経平均よりうんと安くても売りたい」と考えて注文を出す人がいない訳ではありませんから、短期的又は継続的に日経平均の動きとファンドの取引価格の動きがバラバラになる(連動しない)こともあります。

ただ、理論的には(長期で見れば)、日経平均への連動を目指すETFは、取引所の取引価格でも連動に近い動きをするはずです。

そんな時価で売り買いできますので、繊細に連動性を気にする機関投資家(プロ)でもなければ、個人投資家は、日経平均などの指標に連動した成果が欲しい場合には十分使えると思います。

また、インデックスファンドといえば、一般の投資信託を買う選択肢もあります。どちらも、インデックスに連動を目指す点では同じですが、信託報酬(ファンドの管理費)が安いことでETFが勧められることが多いです。

もう一つ、ETFをお勧めしたい点は、一日のうち市場が開いていれば何時でも注文が出せることが挙げられます。一般の投資信託で、例えば、日経平均連動ファンドを例に取れば、1日に1回だけ、その日の日経平均株価の終値で計算された基準価額があり、その価格で購入・解約することとなります。

注文はいつでも入れられますが、注文が成立するのは、終値のその値段だけです。予約というカタチで入力(注文)だけはできますが、とにもかくにも終値一本勝負です。

実は、自分でも経験があるのですが、前日まで調子の良かった日経平均が当日前場(朝9時~11時30分)中に雲行きが怪しく、保有する投資信託を売却しました。案の定、後場からかなり大きな急落に見舞われ・・・。持っていたのが一般の投資信託であったため、とっぷり下がった後場の終値(15時)で計算された基準価額での売却となりました。「あ~あ、ETFだったら、前場中に売れたのにな・・・」と大きな声でつぶやいたものです。

さて、色々とカラクリを書きましたが、要は、ETFは、投資対象(インデックス)を見ながら、株と同じように取引ができます。

金融商品取引業者 株式会社One Tap BUY(ワンタップバイ)

関東財務局長(金商)第2883号

加入協会:日本証券業協会

証券取引は、株価(価格)の変動等、為替相場の変動等、または発行者等の信用状況の悪化や、その国の政治的・経済的・社会的な環境の変化のために元本損失が生じることがあります。

お取引にあたっては、「契約締結前交付書面」等を必ずご覧いただき、「リスク・手数料相当額等(https://www.onetapbuy.co.jp/cost.html)」について内容を十分ご理解のうえ、ご自身の判断と責任によりお取引ください。

え~とっても不思議なETFって何?

One Tap BUYでは、日本株ETFの取扱いを開始しました。さて、ETFとはいったい何でしょう?

基礎の基礎から、丁寧に説明していきます。

日本で投資信託といえば、今では証券会社だけでなく銀行の店頭でも買える金融商品で、「たくさんの人から小口のお金を集めて、大きなひとかたまり(ファンド)にして、プロが運用するもの」と説明されています。

イメージするなら、「宝くじのまとめ買い」のようなものでしょうか?仲間うちでお金を出し合ってドカンとまとめて宝くじを買い、当選金を出したお金に応じて分ける・・・ようなイメージです。

ただ、宝くじのまとめ買いとだいぶ違うのは、集まったお金を投資のプロ(運用会社)がそれなりに努力して資産運用をしていることです。運用する方向性は様々あり、あらかじめ決められています。例えば、「日本の大型株に投資する方針」「外国の債券に投資する方針」、「他のファンドに投資する方針」なんていうのもあります。

投資の仕方も、「プロが調査力を尽くして全力でパフォーマンスを目指すもの」「株価指数(日経平均株価など)と同じ動きをすることを目指すもの」「債券などで安定的な動きを目指すもの」など多くのバリエーションがあります。

上記のファンド(投資信託)のうち、取引所で売買されるファンドをETFと呼びます。Exchange(取引所)でTraded(取引されている)Fund(投資信託)の頭文字で、割とそのまんまなネーミングですね。

「多数の人からお金をまとめて、プロが運用する金融商品」であることは同じです。

違うのは、投資家が売買する方法です。

一般の(ETFでない)投資信託は、投資家がその商品を買うと、買ったお金がファンドに入ってファンド自体が大きくなります。逆に投資家が売ると、その投資家の解約代金分をファンドから引き出しますので、ファンドの規模が小さくなります。

それに対して、ETFは、ファンドの規模はそのままに、投資家の間でファンドをパスする形になります。売りたい人から買いたい人へ。

粘土のかたまりを思い浮かべてください。

一般のファンドでは、誰かが「買う」場合、その粘土のかたまりにさらに粘土を加えます。

「売る」人はそのかたまりから自分の分をほじって持っていく感じです。なので、増える分にはあまり問題ありませんが、売りが増えるとファンドはどんどん小さくなってしまいます。

そうなるとファンド管理者は大変です。解約に応じるためにたくさんの銘柄を市場で売却したり、金額によってはポートフォリオも変更しなければならなくなります。手間だけではなく、コストもかかりますね。

それに対してETFでは、投資家が買ったり売ったりするときは、証券取引所で売りたい人から買いたい人へそのままパスする感じです。

粘土のかたまりの大きさは変わりませんから、ファンドの管理が容易でコストも少なくて済みます。

この手間とコストの差は、ファンドのなかで支払っている(投資家が間接的に負担している)信託報酬といわれる手数料に影響し、ETFの信託報酬は一般の投資信託よりも低い傾向にあるといわれています。

また、一般のファンドは、1日一回だけ基準価額が計算されますが、ETFは、市場が開いている間、売買に応じて価格が変動します。

例えば、日経平均が午前中に値上がりしたものの午後には下がって終わった場合、一般の投資信託は下がって終わった値段で計算された価格でのみ取引できますが、ETFなら、午前中に発注すれば値上がりしている時価で取引することができます。

■ファンドの運用内容は・・・

投資信託には、大きく2つの運用方法があります。

(1)ファンド・マネージャーが決められた範囲で銘柄を選んで最大のパフォーマンスを目指す

==>アクティブ・ファンド

(2)株価指数(日経平均やニューヨークダウなど市場の動きを表す指数)に連動することを目指す

==>インデックス・ファンド

ETFは、(2)インデックス・ファンドです。

アクティブ・ファンドは、ファンド・マネージャーの銘柄選択によって運用成績が良かったり悪かったりしますが、インデックス・ファンドはいかに指数にくっついていくかが命です。

指数が上がったからといってそれを超えて上がったり、指数より下がらなかったりするのもダメで、とにかく指数と同じ動きをするものが優秀といわれるファンドです。

したがって、テレビのニュースなどで「今日の日経平均は1.5%上昇・・・」などと耳にすれば、買っているETFも1.5%値上がりしているはずの分かりやすさが魅力の一つでもあります。

ETFは、売りたい人から買いたい人にパスされる商品と説明しました。

それは、普通の株式も同じなので、要するに「株のように自由に売り買いできる投資信託」がETFというわけです。

(つづく)

金融商品取引業者 株式会社One Tap BUY(ワンタップバイ)

関東財務局長(金商)第2883号

加入協会:日本証券業協会

証券取引は、株価(価格)の変動等、為替相場の変動等、または発行者等の信用状況の悪化や、その国の政治的・経済的・社会的な環境の変化のために元本損失が生じることがあります。

お取引にあたっては、「契約締結前交付書面」等を必ずご覧いただき、「リスク・手数料相当額等(https://www.onetapbuy.co.jp/cost.html)」について内容を十分ご理解のうえ、ご自身の判断と責任によりお取引ください。

銘柄を選べない? それなら、これはいかが? <<NY市場、ナスダックをアウトパフォームするこの指数>>

ニューヨーク・ダウが20,000ドルを超えて新値、ナスダックも好調!

でも、もっと好調な指数があります。それは・・・

『OTB指数!』

・・・聞いたことないですネ。はい。

それは、One Tap BUYの米国株30銘柄を集計した指数です。

2012年2月29日を100として、ニューヨーク・ダウ、ナスダック総合指数と比べてみましょう。

※2017年1月末時点

【前提条件】

期間:直近5年(上場して5年に満たないものは上場してから)

方法:2012年2月29日を100として、それ以降月末の終値を比較

ご注意:当該シミュレーションは、過去の実績であり、将来の成果を予測・保証するものではありません。

データ:Bloombergからのデータをもとに当社で算出。

「One Tap BUYは新しい会社だから、パフォーマンスの良い会社を選んだんでしょ?それなら当然」と思われるでしょうか?

しかし、銘柄選定の条件に過去の株価を入れていませんし、選定作業中に一度たりともチャートを引いたこともありません。

では、よくいただくご質問で「One Tap BUYの30銘柄はどうやって選んだのか?」をご披露します。

何をおいても大事にしたかったのは、次の点でした。

【1】日本人なら多くの人が知っていること

【2】世界に夢を与えてくれる企業理念であること

* * *

【1】日本人なら多くの人が知っていること

日本人の生活に密着しているか、よく目・耳にすることが条件です。

これによって、初心者投資家がプロに勝てる部分が作れるのです。

プロがやる株式分析のうち「定性評価」というものがあります。

それは、その企業のビジネスモデルが良いか悪いかを判断するもので、プロの投資家はこれを企業訪問や市場調査をして行います。

しかし、その企業のサービスや商品を愛用する消費者の方がもっと詳しいのです。

取り巻く環境の変化や新しい商品の良し悪しの身をもって体感し、評価も厳しいはずです。

仕事で調べているプロの投資家よりも、もっともっと。

だから、よく知っている企業への投資ならば、分析技術などなくても判断できるのです。

【2】世界に夢を与えてくれる企業理念を持つこと

株を買うことは、企業の将来の成長性を買うことです。

人のつながりをもっと強くしたいフェイスブック、徹底的に買い物を便利にしたいアマゾン、世界中の命を救いたいファイザー・・・

その企業が人々に夢を与えようとするならば、新しい企業であろうが古い企業であろうが、将来に向かってより良い商品、画期的なサービスを作るパワーがあるといえます。

企業理念は企業経営の魂です。新しい企業ではCEOが、古い企業では歴史がそれを体現しています。

上記のようなことを念頭に、初心者投資家のための次の調整を行いました。

◆ビジネスが似ている企業の排除

「コカ・コーラとペプシ・コーラ」、「P&Gとジョンソン&ジョンソン」など競合する企業から一つ選ぼうとすると、高度な株価分析が必要となるため、初心者の方が選べなくなります。

◆流動性での選択

流動性(市場での売買量)が少ないと、値段が付かなかったり、乱高下しやすくなったりして、思わぬリスクを負うことになります。したがって、流動性にも注意しました

これに、若干の業種バランスを加えて選んだのが「30銘柄」です。

実は、財務諸表もメインの選択基準にはしていません。というのも、企業の赤字・黒字は変わっていくものですし、赤字の原因は様々で、次の展開につながる赤字なら、将来を買う株式投資では問題ないわけです。また、強力なビジネスモデル一つで企業は華々しく回復します。

例えば、アマゾンの財務諸表はあまり安定していません。

それは、CEOのジェフ・ベゾスが思い切った施策を弾力的に行うので、時には設備投資しすぎて赤字になったりするからです。しかし、その行動力は魅力的なサービスをいち早く提供することにもつながり、結果、株価はとても強いものとなっています。

株式投資にもっとも大事なものは「ビジネスモデル」であり、それを生み出すパワーのあるCEOや「企業理念」を持つ企業が強いのだという前提に立っています。

そのように選んだOne Tap BUYの30銘柄、

パフォーマンスは、ご覧の通りです。

1銘柄がたったの1,000円で買えるので、全部買っても3万円です。

銘柄を選べない、選ぶのが面倒~そんな方は、高パフォーマンスのパッケージ投資、いかがでしょうか。

取締役 三好美佐子

金融商品取引業者 株式会社One Tap BUY(ワンタップバイ)

関東財務局長(金商)第2883号

加入協会:日本証券業協会

証券取引は、株価(価格)の変動等、為替相場の変動等、または発行者等の信用状況の悪化や、その国の政治的・経済的・社会的な環境の変化のために元本損失が生じることがあります。

お取引にあたっては、「契約締結前交付書面」等を必ずご覧いただき、「リスク・手数料相当額等(https://www.onetapbuy.co.jp/cost.html)」について内容を十分ご理解のうえ、ご自身の判断と責任によりお取引ください。

円高?円安?あれれ?どうなったら買うんだっけ?

初めて投資をされると、「株価が下がっているのに評価額が増えている、どうして?」という疑問、よくあるようです。

また、それが為替の影響と分かっていても、何がどうなると円高で円安で、どっちで買ったらいいんだっけ?と混乱する為替苦手さんは意外に多いように感じます。

そこで、今回は、為替と株式投資について丁寧に説明していきたいと思います。

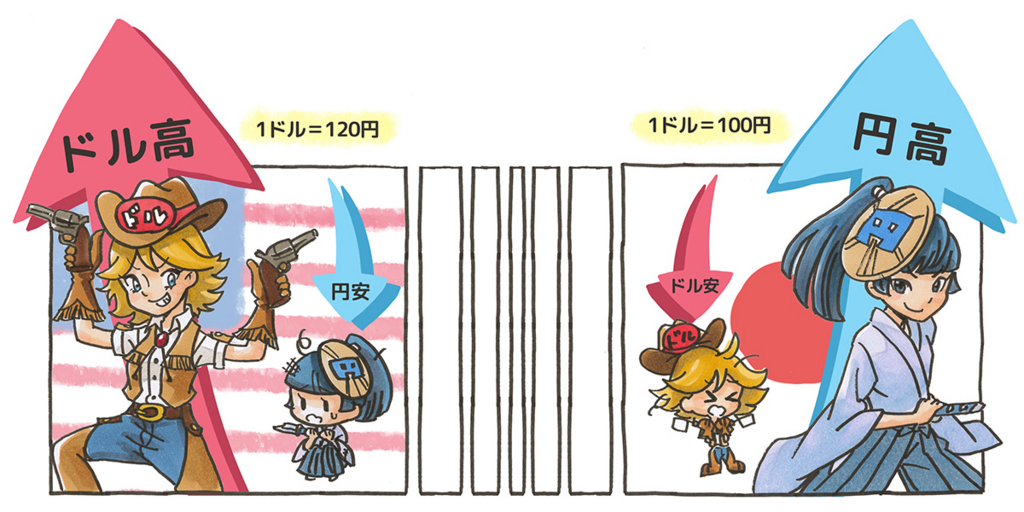

■120円より100円を円高って、どういうこと?

まず、1ドル100円と1ドル120円、どちらが円高でどちらが円安か…から始めましょう。

結論は「100円の時の方が120円よりも円高」といいます。数字が減っているのに高いという言葉が使われるので、ちょっと混乱します。今から、整理しますヨ。

1ドルというモノがあったとします。

通貨をモノとして想像しづらい方は、「今、アメリカでハンバーガーが1個、1ドルで売られている」と考えてください。

日本人がそのハンバーガー(1ドル)を買うために出さなければならない金額を考えます。

100円よりも120円を出さなければならない状況は、「このハンバーガー(ドル)、高いなぁ…」と感じます。「ドルが高いなぁ…」これが『ドル高(ドルが高い)』という状況で、円の立場から言い換えると『円安(円が安い)』ということになります。

だから、1ドルが100円よりも120円を円安と言うのです。

ここで、裏技を一つ。

国内では「円安」「円高」という言葉を使うので混乱しやすいため、「円安」と聞いたら、それと同じ意味の「ドル高!」と脳内変換してしまいましょう。

恐らくその方が、感覚的に正しく入ってくると思います。

■為替と米国株式投資について

さて、ここで、米国株投資について、同じように考えてみましょう。

フェイスブックやアマゾンの株は、米国の株式なので、米ドルで売買されています。

日本円を持つ私たち日本人は、米国の株を買うときは、「ドル」という通貨も一緒に買うことになります。

今、だいたい、フェイスブックは1株131ドル、アマゾンは831ドルです。

これらの株を買うときに、この株価に為替レートを掛け算した金額を払って買うことになります。

そうすると、フェイスブック1株を買うのに、131ドル×120円=15,720円を出すよりも、131ドル×100円=13,100円で買えた方がお得なわけです。

「×120円」より「×100円」の時の方がお得、つまり円安(=ドル高)より円高(=ドル安)で買った方がお得ですね。

モノにしろ、株にしろ、ドルにしろ、「安い時に買って、高くなったら売るとHappy!」というのは同じです。

ここで、冒頭の「株価が下がっているのに評価額が増えている、どうして?」にお答えするならば、株価が3%下がっても、為替(ドル)が5%上がれば儲かる可能性は高くなります。

株と一緒に買った「ドル」の値段が上がったからですね。

■One Tap BUYでは、どんなことが起こるのか?

前述した為替と株価の関係はどこの証券会社でも同じことですが、One Tap BUYは他社にはない「好きな金額で米国株が買える」という仕組みのため、見え方が少し違うので解説しておきますネ。

一般の証券会社は、「株数×株価×為替」で計算された金額を払って株を買います。

そこで、株価と為替レートによって必要な金額が算出されますが、One Tap BUYでは、自動計算で次のように株を買っていただいています。

【為替が120円で、131ドルの株を買うとき】

お客様の指定した金額 為替レート 株価 購入する株数

10,000円 ÷ 120円 ÷ 131ドル = 0.63614株

【為替が100円で、131ドルの株を買うとき】

お客様の指定した金額 為替レート 株価 購入する株数

10,000円 ÷ 100円 ÷ 131ドル = 0.76336株

つまり、円高(ドル安)の時の方が、たくさんの株数が買えることになります。

同じ10,000円を出すならたくさん買えた方が当然オトク・・ということで、やっぱり、円高の時に買った方が有利な投資になります。

この為替レート100円の時に買った株が為替レート120円になった時の評価額は・・・

今度は逆から計算しますヨ!株価は敢えて125ドルに値下がりしたとしましょう。

持っている株数 株価 為替レート 評価額

0.76336株 × 125ドル × 120円 = 11,450円

このように、株価が下がっても、それ以上に円安になっていれば、10,000円で買ったものが11,450円と評価益になります。

■そもそも、為替レートはどうして動く?

為替も株価と同じように、為替市場があり、多くの人が参加してレートが決まっています。

つまり、ドルを高い値段でも買う人が多ければドルが高い状況(ドル高=円安)に、円を高い値段でも買う人が多ければ円が高い状況(円高=ドル安)になるのです。

為替が動く理由は色々ありますが、一番大きいのが「金利」です。

同じお金を持つなら「利息」がたくさんもらえる方がいいですよね。金利が高い=利息をたくさんもらえることなので、基本的に、お金は金利の高いところへ動きます。

だから、トランプさんが大統領選挙に当選して、米国の金利がググっと急上昇したことから一気にドル高(=円安)になったのです。

「金利上昇 → 通貨高」は、ほぼ鉄板の動きではありますが、金利が上がる条件については様々な金融・経済、政策の状況があります。

先進国通貨(米ドル、日本円、ユーロ等)と新興国(ブラジルレアル、インドネシアルピア等)でも動く要因が違います。ここは、掘り下げると大変深いので、株式投資をしながら少しずつ耳に入ってくるニュースをひもときながらマスターしていくのがよいと思います。

■まとめ

円高になると、「日本の株」は値下がりします。その理由は、2つあります。

◎日本企業、特に大企業は輸出で利益を得ている会社が多いから

例えば、1ドル120円から100円の円高になると、 今まで1ドルで輸出すると120円の収入になったものが100円の収入になってしまいます。これで、企業の収益が圧迫されるということで日本の株は売られます。

日本の株式市場の取引は7割が外国人です。外国人も、日本株を買うときに一緒に日本円を買うので、やはり円が安い時に買いたいと思いますし、円高になると売るかまたは買うのを手控える動きになります。

そんなわけで、日本株は為替の動きに呆れるほど敏感で、円高の動きには大騒ぎ(笑)。

ある意味わかりやすいので、米国株インベスターズの皆さんは、そんな国内の騒ぎを尻目に、逆に米国株式投資を積極的に考えるのが得策なのではないでしょうか。

それでは、ゆっくり無理せず

Enjoy Investment Life!!!

金融商品取引業者 株式会社One Tap BUY(ワンタップバイ)

関東財務局長(金商)第2883号

加入協会:日本証券業協会

証券取引は、株価(価格)の変動等、為替相場の変動等、または発行者等の信用状況の悪化や、その国の政治的・経済的・社会的な環境の変化のために元本損失が生じることがあります。

お取引にあたっては、「契約締結前交付書面」等を必ずご覧いただき、「リスク・手数料相当額等(https://www.onetapbuy.co.jp/cost.html)」について内容を十分ご理解のうえ、ご自身の判断と責任によりお取引ください。

株主への忠誠、配当金なら米国株!

■配当金とは・・・

株式を買うと配当金がもらえます。

配当金とは、その会社が事業をやって利益が出たら、それを株主に分ける制度です。

株主は、株価が上がることでも利益を出すことができますが、株価は市場全体のイベントやその株の短期的な需給に左右されて不安定です。

しかし、配当は、投資している会社の本業の事業そのものから出るものであり、事業が赤字であれば配当が出せませんから、その企業を選んだ株主の醍醐味そのものですネ。

高い配当が出る企業は、投資家からもモテますから、株価も強いということがいえそうです。

企業の側からみれば、配当を出すことは義務ではないので、投資してくれている株主に対する感謝の気持ち(=利益の株主還元の気持ち)が配当を出すという行為に表れます。

米国の株主はモノ言う株主であり、納得のいかない経営活動があれば訴訟をします。

株式会社の制度(資本主義と言い換えてもよいでしょう)では、その企業に出資している株主が会社のオーナーなので、米国では当然のごとく株主を主役とする経営が行われます。

一方、株式投資が浸透していない日本では、毎日会社に来て労働力を提供している社員に配慮した経営がなされがちです。

俯瞰してどちらが幸せかという議論は別にして、株主のために経営が行われる米国では、株主還元が強く意識されることになります。

■「配当金」に着目した米国株の優位性

日本株では、配当は年に1回か、中間配当と合わせて2回が中心となりますが、米国株では年に4回の配当がスタンダードです。

配当利回り(配当金額÷株価で計算されます。預金でいう金利のような概念です。)も日本の市場(東証一部)平均は1.58%(2016年12月27日現在)ですが、One Tap BUYの取扱い銘柄の配当利回りは次のようになっています。

◇上位10銘柄ランキング ※出典元:2016年12月28日Bloombergデータより

ただし、配当が出ないからといって一概にダメな銘柄ではありません。

配当を出さずに、次の事業展開にお金を活かすという経営の選択肢も十分にアリです。特に、設立してからの期間が短い企業やビジネス展開のアイデアがたくさんある企業などは、配当として今の現金を受け取るよりもビジネスに回してもらった方が成長を加速させる(=株価が速く上がる)ことになる場合もあります。

フェイスブック、アルファベット(グーグル)、アマゾンなども上場来、配当をしていません。

■配当方法の違い

米国株の便利なところの一つに、配当金が分かってからその株を買うことができるところです。

日本の法律では、配当を受取る権利付き最終日(決算日の5営業日前まで)⇒決算日⇒株主総会の決議で配当が決まる順番ですが、米国では、配当金の金額が決まってから権利付き最終日が来ます。

あらかじめ決まった配当金は、100%確定されたものではありませんが、よほどのことがない限りその通りに払い出されています。

配当金を受け取れる最終日時は、One Tap BUYのお客さまには毎週『xx月xx日xx時xx分までに買えば、xxxxの配当がもらえます!』とアプリのPush通知でご案内しています。

実際に、配当金が振り込まれる(証券口座の残高として反映される)のは、そこから数週間~およそ1ヵ月後になります。この期間については、企業によってマチマチで、One Tap BUYでは確定することができませんので、のんびり待っていていただいています。

その間、株が売れないのかといえばそうではなく、権利付き最終日時までに買っておいていただければ、その時刻をすぎれば売ってしまっても配当金は受け取ることができます。

■株主優待について

ところで、株主還元の方法として日本で大変人気のある「株主優待」ですが、制度としては日本特有のものです。

その理由の一つは、投資家間の不平等です。

例えば、株主優待制度では「1,000株~3,000株の保有者に対して3,000円相当の自社商品を送る」という決め方がなされますが、外国人はこれを聞いて「1,000株と3,000株の投資家が同じ扱い?3倍も投資金額が違うのに同じ金額ってどういうこと?」と思うそうです。

そんな余裕があるならば、モノやサービスではなく現金(配当金)として出してくれ!という感性もあるようです。

株主優待は、企業が株主にもっとファンになってほしく、また、株主の方もタダでもらえるサービスとして素直に嬉しい…という、日本特有の牧歌的なつながりで成り立っているようです。

それはそれで、個人的には好きな制度ですが、外国株には無い制度です。

■配当金の醍醐味

ともあれ、配当金は、投資家にとって大事な投資収益の一部にほかなりません。

1銘柄につき年に4回も配当があると、入金明細に「配当金」の項目がズラっと並びます。その姿は結構壮観です。

私の投資スタンスとして、配当を重視したことはありませんでしたが、こうしてみると実際、嬉しいものでもありますね。高配当銘柄をじっくり持つ投資方法も取り入れてみようかな・・と思います。

(取締役 三好美佐子)

金融商品取引業者 株式会社One Tap BUY(ワンタップバイ)

関東財務局長(金商)第2883号

加入協会:日本証券業協会

証券取引は、株価(価格)の変動等、為替相場の変動等、または発行者等の信用状況の悪化や、その国の政治的・経済的・社会的な環境の変化のために元本損失が生じることがあります。

お取引にあたっては、「契約締結前交付書面」等を必ずご覧いただき、「リスク・手数料相当額等(https://www.onetapbuy.co.jp/cost.html)」について内容を十分ご理解のうえ、ご自身の判断と責任によりお取引ください。

知っていますか? 値下がりに強い投資方法

株式投資には「短期的に楽しいギャンブル」「趣味としての株」「財産形成の手段」などなど、様々な利用方法があります。金額、期間、タイミングなどをうまく組み合わせることで上手に目的に合わせていくことができます。

「楽しいギャンブル」であれば、負担感のない少額・短期間で、株の躍動感やスリルを味わうことができます。

「趣味や教養」という目的では、ある程度中期的に、生活に支障のない金額で(少なすぎてもあまり面白くないかもしれませんが)、ニュースや相場を見ながら売買していくと知識や経験の蓄積となっていきます。

さて、本日の主役は、『財産形成の手段』です。

少ない金額で始めて、行く行くはまとまった資産にするのが目的であり、期間もかなり長期にわたります。

そんな目的の場合、大儲けしたいというよりは、『着実に、堅実に増えていってほしい~、むしろ大きな値下がりは避けたい!』というのが人情でしょう。

そこで、一つ、投資方法をご紹介します。

1株1,000円の株があったとします。

最初の月に1万円分を投資しましょう。

次の月、株価は800円に値下がりしました、、 (T-T)

でも、ここでも1万円分を投資します。

前の月に買った分が値下がりしましたので、少し評価額は低くなっています。

さて、3ヵ月目、さらに株価は下がり、700円に!(≧д≦)

でも、でも、ふんばって1万円分を投資します!!!

そして、4ヵ月目、株価はちょっと戻り900円、、、(ー。ー)

ここでも1万円を買いましょう。

5ヵ月目、やっと株価は元の1,000円に戻りました! (⌒o⌒)

一応ここでも1万円分買っておきましょう。

さて、振り返ります。

株価は1,000円から大きく下がり、700円に。

そして、5ヵ月ぶりに1,000円に戻ってきました。

株価を見ると、『最初の水準に戻っただけ』です。

しかし、評価額を見てください。

5万円の投資元本に対して、評価額『5万8,000円』です!

あれ???

株価は上がっていないのに、なぜ儲かっているの?

不思議ですね。

最初に5万円を投資して、ずっと持っているだけであれば、5ヵ月後の今も5万円に戻ってきただけのはずです。なのに、分けて買うだけで、利益が出ています。

カラクリをお教えしましょう。

買った「株数」に注目です。

最初の月は、1万円÷株価1,000円=「10株」買えました。

株価が下がった2月は、1万円÷株価800円=「12.5株」。

前の月よりも多く買えたようです。

その後、次々見ていくと・・・

株価が下がるほど多くの株を買っていくことになります。

逆に、高くなってくると買う株数は少なくなっていきます。

安い時の大量買いは、株価が上がってきたときに資産価値を増大するパワーとなります。

高い時の少量買いは、株価が下がった時に、資産価値の減少を小さくする“安全弁”となります。

こういった自動調節機能で、株価の値下がりに強く、上昇に力を持った買い方、自動的にリスク管理の利いた投資となります。

これを『ドルコスト平均法』といいます。

ここで、外してはいけないポイントを申し上げます。

「相場を予想せずに」「同じ金額を」「定期的に」買ってください。

相場を予想して金額を変えるとどうなるでしょうか?

株価が上がってくると、嬉しくなって金額を「増やす」人が大量発生します(笑)。

下がってくると、心細くなって金額を減らすか、止めてしまうのが普通の心理です。

そうすると、やりたいことの「逆」になりますね。

高いところで大量買い、安いところで少量買いに―。

ドルコスト平均法とは逆の行動になりがちなので、下値に弱く、上昇にも弱い投資ができあがります。

多くの方がそんな間違いをしておきながら「相場って難しい・・」とぼやきます。

そりゃ、そうなりますよね…。

もちろん、相場観に絶対の自信がある方は、安いところで一気に大量買い、高いところですべて売却すれば、最大のリターンが取れることになります。

それができるならば、それが一番良いです。

・・・が、多くの人は「相場が難しい。次に上がるか下がるか分からない」と思っています。

プロでさえ、先の見通しを自信満々に持つことは非常に難しいものです。

それならば、決まった金額を定期的(毎月でも、毎週でも、隔月でも)に…。

それが堅い投資につながります。

金額は、相場観で増やすのではなく、「お給料が上がったから」とか「だいたいペースがつかめてきたからステップアップで」といった理由で、最初に設定された金額を継続的に増やすならばOKです。

この投資は、株式がもともと持つリスク(株価の上下変動、特に短期での変動)を上手く活かす方法であり、株式が長期的には企業の成長とともに成長する資産であることから使えるワザです。

預貯金の積立てでは実現できない 資産の成長を期待することができます。

One Tap BUYでは、取扱い30銘柄の実際の値動きを使い、10年前(または上場時)から毎月末に1万円ずつを投資していたら直近にはどうなっているか試算したグラフを掲載していますので、見てみてください!

https://www.onetapbuy.co.jp/simulation.html

それでは、ゆっくり無理せず

Enjoy Investment Life!!!

取締役 三好美佐子

金融商品取引業者 株式会社One Tap BUY(ワンタップバイ)

関東財務局長(金商)第2883号

加入協会:日本証券業協会

証券取引は、株価(価格)の変動等、為替相場の変動等、または発行者等の信用状況の悪化や、その国の政治的・経済的・社会的な環境の変化のために元本損失が生じることがあります。

お取引にあたっては、「契約締結前交付書面」等を必ずご覧いただき、「リスク・手数料相当額等(https://www.onetapbuy.co.jp/cost.html)」について内容を十分ご理解のうえ、ご自身の判断と責任によりお取引ください。

そんな銘柄の選び方でいいの?

OneTapBUYでは、「自分が好きな会社の株を買ってください」と言っています。

そのため、取扱っている銘柄(会社)の創業物語をマンガにして、その会社を支える理念、ポリシーをお伝えしています。

それを読んで共感し、これからの成長性を感じたら株を買ってください、、、

というメッセージです。

また、併せて「よく知っている会社に投資するべき」との考えから、銘柄のラインナップは、日本人の多くがそのサービスや存在を身近に感じている会社で揃えています

「自分がよく知っている、成長性を感じる会社の株を買う」

Q: そんな銘柄の選び方でいいの?

Q: そんな単純なことで大丈夫なの?

A:はい、それでよいのです。

※ ※ ※

私は、20年近く投資信託の開発を手がけ、それを運用する会社にいました。

『プロのなかのプロたち――』

いわゆるファンドマネージャーや証券アナリストたちとともに仕事をしていた時の話をしましょう。

・ ・ ・ ・ ・ ・ ・

彼らの重要な仕事のひとつに、『企業訪問』『会社説明会への出席』があります。

何をするか・・・?

投資したい会社の社長や財務担当者に会い、会社のことを根ほり葉ほり聴いてきます。

会社説明会では、その会社のサンプルをたくさんもらって帰ってきます。

新しいゲームソフトとか、新しいジュースやお酒などなど。

そして、「これは売れるかも」「これはイマイチ、インパクトないかも?」などと話し合っています。

・ ・ ・ ・ ・ ・ ・

どうですか?

ナイキのファンなら新しいシューズを、コーチのファンなら新作のバッグを買って見たりしますね。

「お、これはいいぞ」とか「う~ん、イマイチ」とか感じながら。

また、スタバのファンなら毎日通って、「最近、混んでいるなぁ」とか「客層が変わったかも…」など気づきもあります。

同じですよね?

取材でそれを知るか、体感でそれを知るかの違いです。

もちろん、ファンドマネージャーたちは、その他に難しい財務分析とか経済分析などもやっています。

なにしろ、何百億円、何千億円ものお金で株を買わなければならないですから。

選ぶ銘柄も、何十~何百にものぼるので、サービスの良し悪しだけでは選び切れないです。

みなさんは、何百億円も株を(多分)買いませんし、銘柄も、最初は3~4社も選べばOKですね。

だから、プロのやっていることのうち、できるところを見習えばよいのだと思います。

そもそも、長期的な観点で「利益を生む企業の株は上がる」という株式投資の大原則に立ち返ると、利益を生む素である「サービスや商品」を見て判断するのは、正しい方法であり、『基本』です。

財務分析その他、ムズカしいことをしない代わりに、「余裕のあるお金で、銘柄を複数に分けたり、時間を分散したりする」ことでリスク管理をはかっていきましょう。

リスクに強い投資のハナシはまた別の機会に・・・。

※ ※ ※

ここで、投資の神様「ウォーレン・バフェット」の名言に耳を傾けてみましょう。

■ 株ではなくビジネスを買え

■10年、20年経っても欲しいと思うものを作っているかどうか、これが私の投資判断の基準だ。

■ 株式投資の極意とは、良い銘柄を見つけて、良いタイミングで買い、「良い会社である限りそれを持ち続けること」これに尽きる。

そして、最後に、大富豪からみなさんへ勇気の一言です。

1セント硬貨を拾って・・・「10億ドルへの第一歩さ」

それでは、ゆっくり無理せず

Enjoy Investment Life!!!

取締役 三好美佐子

金融商品取引業者 株式会社One Tap BUY(ワンタップバイ)

関東財務局長(金商)第2883号

加入協会:日本証券業協会

証券取引は、株価(価格)の変動等、為替相場の変動等、または発行者等の信用状況の悪化や、その国の政治的・経済的・社会的な環境の変化のために元本損失が生じることがあります。

お取引にあたっては、「契約締結前交付書面」等を必ずご覧いただき、「リスク・手数料相当額等(https://www.onetapbuy.co.jp/cost.html)」について内容を十分ご理解のうえ、ご自身の判断と責任によりお取引ください。